財務3表とは

- 損益計算書(P/L: Profit and Loss Statement)

- 貸借対照表(B/S: Balance Sheet)

- キャッシュフロー計算書(C/S:Cash Flow Statement)

のことですが、この3表がどのように連動し、

それぞれ何を表しているか、しっかり理解できている人は多くありません。

財務3表(PL・BS・CS)の仕組み丸わかり講座の第1回では、

財務3表が何のためにあるか、そしてそれぞれ何を意味しているのかを理解します。

✓本記事の内容

P/L、B/S、C/S(財務3表)それぞれの役割が分かるようになる

✓執筆者プロフィール

・日系の上場企業の経営企画部長

・MBA取得中(国内の経営大学院所属2020年記事執筆時点)

・28才まで営業畑を歩むが、経営企画へキャリアチェンジ。

新卒で住友系の機械メーカーに入社し、トヨタ自動車向けの営業部へ配属。1年程で退職。

その後、経営企画という仕事に出会ってIPOを主導し、IRや法定開示、コーポレート部門の仕事を広範に経験。

31才で上場準備室長として上場達成し、以降は経営企画部門一本。

財務3表は何のためにあるのか?

まずはじめに、財務3表がそもそも何のためにあると思いますか?

色々な解釈があると思いますが、

絶対的な理由として以下の2つがあります。

・企業の経営成績や財政状態を正確に把握し的確な経営判断を行うため

・外部の投資家や債券者に対して企業の状態を正しく報告するため

企業活動というのは非常に複雑です。

例えば、モノを売った場合、その代金は売上として計上されますが、

実際に現金が入金されるのは数か月後だったりします。

また、商品の仕入を行ったのは1年前ですが、その支払いを行ったのは半年前、、

などということが通常です。

つまり、会計上の「売上」や「費用」となるタイミングと、

現金が出入りするタイミングは全く異なります。

また、将来的に費用として支払うべき代金は「負債」としてカウントしておくなど、

その企業の現状というのは単純には把握できないのです。

だから、経営を行う自分たちのために、

そしてお金を貸してくれる、または投資してくれる投資家のために、

財務3表を作成し、様々な角度から会社の状態を表現し説明するのです。

財務3表で何を説明するのか?

さて、次に考えなくてはならないのが

「具体的に、財務3表で何をどのように説明するのか?」

ということです。

これについては、企業活動の本質から考えていく必要があります。

とは言っても単純なことです。

①資金を集めて

②資金を投資・利用し

③利益をあげる

当たり前のことですね。

そしてこの「①資金を集めて②資金を投資・利用し③利益をあげる」ことについて

それをどのように行っているか、その状態を財務3表を使って説明しているのです。

それでは、財務3表それぞれの役割を説明していきます。

B/S、P/L、C/Sの役割とイメージを分かりやすく解説

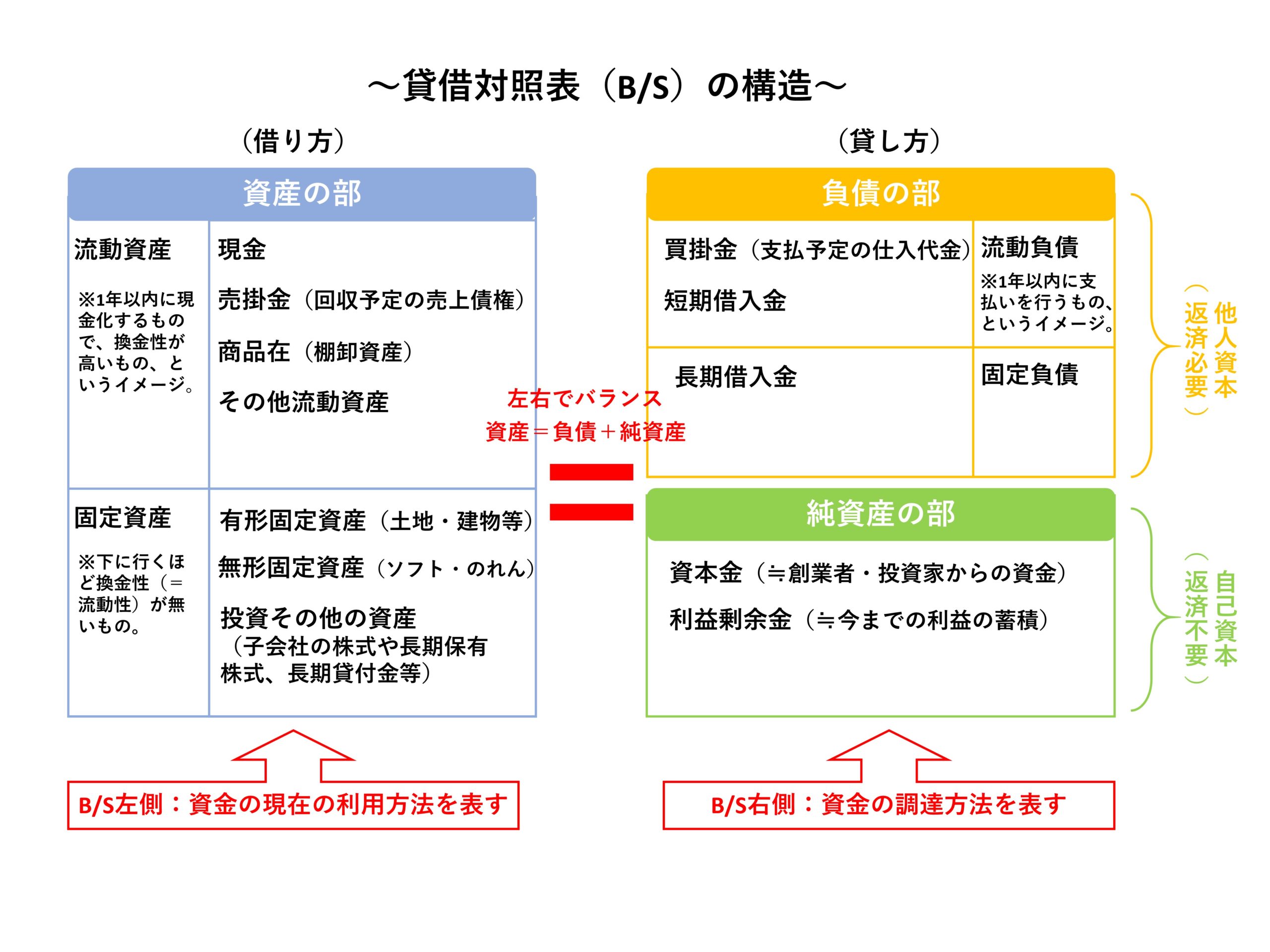

貸借対照表(B/S)

貸借対照表(以下B/S、「ビーエス」と呼ばれます。)が表すのは、

企業活動の本質3つのうち「①資金を集め②資金を投資・利用した」その時点の企業の状態です。

「どのように資金を集めてきて、その資金が今どうなっているか?」

を表しているとも言えます。

B/Sは「バランス・シート」とその名の通り、左右の数字(合計値)が一致します。

右側=貸し方(かしかた):どのように資金を集めてきたか?を表す

左側=借り方(かりかた):資金が現在どのような形で企業が投資・利用しているか?を表す

以下、もう少し詳細な説明を加えます。

【資金調達の方法について】

資金調達、ということはB/Sの右側を見てもらいたいのですが、

大きく分けて企業が資金を調達する方法は3つです。

①銀行等から借りるなどして調達。返済義務が有り、他人資本と呼ばれます。

負債の部に算入されます。

②投資家から調達するなど、返済義務が無く、自己資本と呼ばれます。

純資産の部に算入されます。

③企業自身が利益を出し、資金として組み込みます。

P/Lで言うところの当期純利益が繰越利益剰余金という名前になって

B/Sの純資産の部に繰り入れられます。(今は分からなくてOK)

当然、返済義務はありません。

【左右がバランス(釣り合う)することについて】

例えば、B/Sの右側で銀行からの借入れで1000万円が入ってきたとします。

その資金はそのままであれば、B/Sの左側に現金という形で残ったままです。

・B/S左側:(現金)1000万円 / B/S右側:(借入金)1000万円

さて、この1000万円のうち300万円で商品の仕入を行うと

・B/S左側:(現金)700万円 / B/S右側:(借入金)1000万円

(商品在庫)300万円

このようにして、左右の合計値は必ず釣り合います。当然ですね。

建物を買った場合は減価償却があったり、費用として使った場合は利益が減ることで釣り合うなど

色々ありますが、次回以降に解説します。

【流動と固定の区分けについて】

図の中で流動〇〇、固定〇〇とはどう分かれるのか?

と思った方もいると思います。

基本的には、1年以内に現金化されるかどうかで判断が分かれます。

イメージのために下記で例示します。

(流動資産)

・売掛金:売り上げた代金分は時間差で間もなく入金される。

・商品在庫:1年以内に売却して売掛金となり、その後現金化される。

(固定資産)

・有形固定資産:本社ビルを買ったら等分の間は本社ビルは保有したままとなる。

・関係会社株式:M&Aで子会社化した会社の株式は当分保有したままとなる。

(流動負債)

・短期借入金:仕入のために銀行から借りた短期資金は1年以内で返済する。

(固定負債)

・長期借入金:運転資金のために銀行から3年期限で借りた資金は返済期限が1年では来ない。

以上がB/Sのイメージです。

B/Sを見ると「資金をどのように集め、いまどうなっているか。」が分かります。

企業の現時点の健康状態を把握するための財務諸表の1つです。

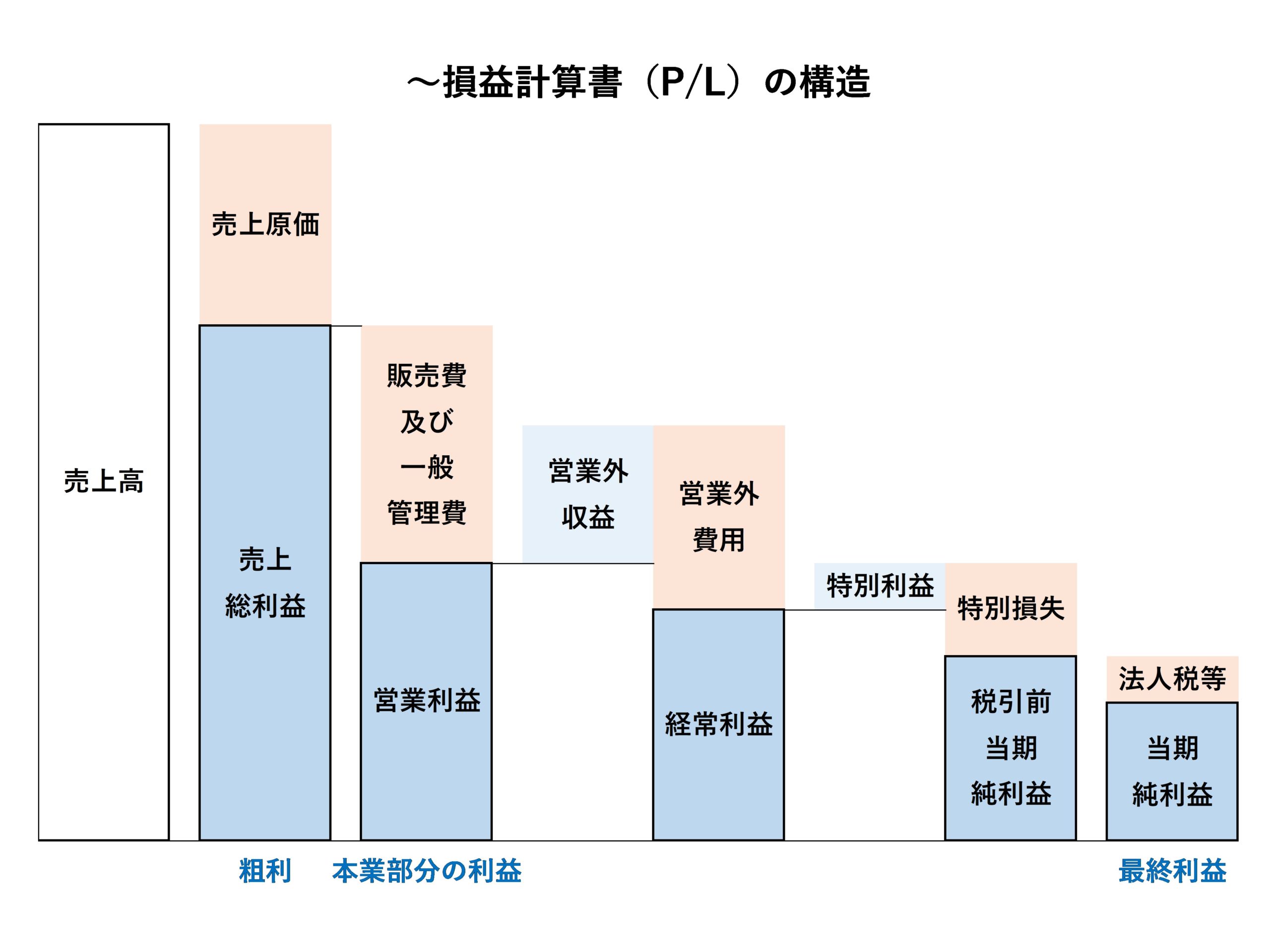

損益計算書(P/L)

損益計算書(以下P/L 、「ピーエル」と呼ばれます。)では

企業活動の本質3つのうち「③利益を上げる」を表します。

「一期間(四半期なら3か月、事業年度なら1年)における経営成績」を表しています。

P/Lは、多くの人にとって言葉が馴染みのあるものが多く、

イメージしやすいので、BSよりも理解しやすいです。

コアとなる大項目は

「売上」

「売上原価」

「販売費および一般管理費」

「営業外収益と費用」

「特別利益と損失」

の5段階で、このそれぞれに「段階損益」と呼ばれる5つの利益が設定されています。

売上原価

売上総利益(売上-原価)

販売費及び一般管理費

営業利益(売上総利益-販売費及び一般管理費)

営業外収益

営業外費用

経常利益(営業利益+営業外収益-営業外費用)

特別利益

特別損失

税引前当期純利益(経常利益+特別利益-特別損失)

法人税等(±調整額)

当期純利益(税引前当期純利益-法人税等)

以下、イメージをつかむために詳細解説します。

【売上高】

通常その会社で扱っている商品、サービスの売上が計上されます。

【売上原価】

売上原価は、売上と直接結びつくものと考えれば良いですので、

例えば仕入代金が代表的です。

(人件費や水道高熱費、事務所の賃料などは含まれないことに注意です。)

【売上総利益(売上-原価)】

売上から仕入代金を引いたもの、ということになるので、

一般的に言う「粗利」です。

ここまでは分かりやすいと思います。

【販売費及び一般管理費】

売上原価と異なり、「売上に直接紐づかない費用」がここに入ります。

例えば、人件費や事務所の費用は確かに費用ですが、

「商品1つ売れるごとに加算されるもの」ではないですよね?

一般的に「費用」と言われるもののほとんどがここに入ります。

【営業利益(売上総利益-販売費及び一般管理費)】

イメージとしては

「売上総利益(粗利)から、その他の必要経費を引いたものが営業利益」

ということになります。

通常の営業活動での収支結果、ということで理解すればOKです。

【営業外収益と営業外費用】

さて、ここからが初学者にはP/Lで分かりにくい部分ですが、実際は簡単なことです。

「営業外」と言っているので、そのまま、

「本業には直接関係ない収益と費用」ですが、「毎期ごとに発生するもの」です。

(営業外収益の代表例)

・配当金収入

・お金を貸した場合の利息

・有価証券(株式のこと)の売却益

(営業外費用の代表例)

・銀行からお金を借りた場合の利息

・社債の発行費用

【経常利益(営業利益+営業外収益-営業外費用)】

よく経常(ケイツネ)などと言ったりします。

営業上の利益から、その他の収支を計算した利益です。

会社の全ての事業活動の結果という位置づけです。

【特別利益と特別損失】

こちらも読んで字のごとく、

「特別な利益と損失」ですので、稀に発生するものが入ります。

例えば、本社ビルを売った利益や、保険の解約金などがこれに当たります。

【税引前当期純利益(経常利益+特別利益-特別損失)】

そして、稀にしか発生しない収支まで計算して残った利益がこれです。

あとは、税金が引かれるだけです。

【法人税等(±調整額)】

税金は話がかなり込み入るので詳細は割愛します。

ただし、会社法上のルールと、税法上のルールが異なるため、

「会社法上で計算された利益」と「税法上で計算された利益」には差が出る

ということは把握しておいた方が良いです。

これを調整するために調整額というものが入ります。

(この部分を税効果会計と言います。)

【当期純利益(税引前当期純利益-法人税等)】

支払う税金額まで全てマイナスし終わった、

会社の最終利益がこの当期純利益となります。

ここまでP/Lの話をしてきました。

イメージがすぐに頭に浮かぶようになるには

多少の慣れが必要ですが、難しい話ではありません。

下記にイメージ図を載せておきます。

P/Lを見ると「資金を活用し、どの程度利益が生み出せているか。」が分かります。

企業の一定期間の経営成績を把握するための財務諸表の1つです。

キャッシュフロー計算書(C/S)

キャッシュフロー計算書(以下C/S )では

企業活動の本質3つの全て「①資金を集めて②資金を投資・利用し③利益をあげる」について

一定期間の現金の動きを表します。

それでは、なぜあえて現金の動きに注目する必要があるのでしょうか。

色々と理由はありますが、最も大きな理由は下記です。

・P/Lでは会計上の売上、利益は分かるが現金の動きは全く違うため把握できない。

→「実際の現金の増減はどうだったか?」に着目した説明が必要となる。

P/Lでは会計上の売上・利益のみしか説明できません。

例えば、P/Lでは売上1億円、売上総利益5000万円となっていた場合を考えてみます。

実際のところ、仕入を行ったのが前年度で、売上となったのが今期だった場合、

今期の現金の増減に関しては1億円が入ってくるのみです。

さらに、もし今期1.5億円の仕入を行った場合には、

今期の現金はマイナス5000万円となります。

このように、

P/Lの利益と現金の動きは「まったく違う」といって良いのです。

そして、企業の状態や経営指針は現金の動きに如実に表れるものです。

そして現金を表すC/Sの構造は当然、

企業活動の本質「①資金を集めて②資金を投資・利用し③利益をあげる」に着目した構造です。

C/Sは外部の投資家や債権者のみのためでなく、

経営する自社にとっても資金繰りの観点からも有用です。

以下、C/Sの構造を示します。

※表示の仕方として「直接法」と「間接法」がありますが、「間接法」の方が一般的ですので、

ここでは間接法による表記で話をすすめます。いずれにしても、数字は当然同じ結果となります。

また、C/Sの記号(+-)については少々特殊なところがありますので、併せて次回以降の講座で説明します。

【営業活動によるキャッシュフロー】(←本業による「③利益を上げる」活動による現金増減)

税引前当期純利益 (←P/Lの「税引前当期純利益」と一致してつながる!)

減価償却費(+)

引当金の増減(±)

売上債権・仕入債務の増減(±)

棚卸資産の増減(±)

その他資産・負債の増減(±)

小計(ここまでが実際の営業活動によるキャッシュの動き) 〇〇円

利息の受取・支払額(±)

法人税等の支払い額(−)

営業活動によるキャッシュフロー合計 〇〇円

【投資活動によるキャッシュフロー】(←「②資金を投資・利用」した結果の現金増減)

固定資産の取得・売却による増減(±)

投資有価証券の取得・売却による増減(±)

子会社株式の取得・売却による増減(±)

投資活動によるキャッシュフロー合計 〇〇円

【財務活動によるキャッシュフロー】(←「①資金を集める」活動の現金増減)

短期借入金の増減(±)

長期借入金の増減(±)

株式発行による収入(+)

財務活動によるキャッシュフロー合計 〇〇円

(a)現金及び現金同等物の増減(±)(←営業・投資・財務活動のキャッシュフローを合計)

(b)現金及び現金同等物の期首残高

現金及び現金同等物の期末残高(←(a)+(b)=B/Sの現預金と一致してつながる!

・営業活動によるキャッシュフローは「③利益を上げる」ことについての動きなので、

P/L項目に関する現金の動きです。

同様に考えれば

・投資活動によるキャッシュフローは「②資金を投資・利用した」ことについての動きなので、

B/Sの左側の項目に関する現金の動きです。

B/Sの右側の項目に関する現金の動きです。

正直な話、細かい項目はさして重要ではありません。

それぞれの段階の現金の動きがどうなっているか?が重要です。

C/Sについては次回以降もう少し突っ込んだ話をしますが、

営業活動による現金の収支がマイナスになっていた場合に

・本業が不調なのか?

・仕入が好調で一時的に現金レベルでは収支がマイナスだったのか?

例えば、こういったことに気付けることが大事なのです。

C/Sを見ると「実際の現金の動き」が分かります。

私たちの実際の生活(家計簿レベル)では

銀行の現金残高や支払いのみに着目するので、

実際はこちらの方が現実に即しているとも言えますが、

今まで見てきたように会社法上の売上・利益は

現金の動きとは全く異なるのです。

次回講座のご案内:キャッシュフロー計算書を徹底解説(直接法と間接法・営業活動によるキャッシュフロー)(まるわかり講座②)

さて、次回はキャッシュフロー計算書(C/S)についてもう少し詳しく解説します。

C/Sは企業の真の姿が見える有用なツールなので、是非分析力をつけてもらいたいと思います。

下記リンクからアクセスできます。

NEXT⇒~キャッシュフロー計算書を徹底解説(キャッシュフロー計算書をつかった企業分析)~「財務3表の構造・仕組みと企業分析」まるわかり講座②~

(参考)より深い理解のために

財務諸表を読むうえでも大切なことは

「その意味を理解し、必要なアクションに繋げること」です。

そのため、それ専門の部署、会計の仕事をしない限りは、

細かい勘定科目について塾いしておく必要は無く、

今回話をしてきたとおり「財務3表のつながりを理解すること」が重要です。

とはいえ、会計についてより深い知識を会得することは様々なシーンで有用です。

そのため、参考図書を下記ご紹介しておきます。

~会計の歴史について理解したい場合~

会計スキルの向上というよりは、会計のなりたちや背景について知ることが出来ます。

会計の起源はヴェニスの商人の出納帳と言われますが、

商売の必要性から発達してきた歴史が良く理解出来、面白いです。

歴史・雑学が好きな方にはオススメです。

~より実務的スキル・資格取得したい場合~

やはり簿記2級程度の知識は持っておいて損はありません。

20代であれば転職に有利ですし、キャリアチェンジ可能です。

他の記事で簿記2級の有用性について書いていますので、参考にどうぞ。

簿記2級取得にオススメテキストはコチラ↓↓

コメント

[…] […]